L’imposition au régime micro-foncier permet au contribuable de bénéficier d’un abattement de 30 % sur ses revenus fonciers, avant calcul de l’impôt. Ce régime d’imposition d’adresse aux propriétaires qui louent leur logement sans meubles (location nue).

Dans cet article complet nous ferons le point sur les règles d’imposition du régime micro-foncier pour vous aider à en comprendre tous les aspects.

Définition, abattement, plafond, taux applicable, calcul, déclaration, comparaison avec le régime réel… Vous disposerez de l’essentiel des informations sur le micro-foncier.

Bonne lecture.

prochainement

LES fiches de déclaration 2026

les Fiches de déclaration 2026

Par un ancien Inspecteur des impôts

Revenus fonciers, frais réels, LMNP, plus-values, IFI… Déclarez sans erreurs.

Évitez un redressement fiscal.

Pas de spam. Désinscription en un clic.

Sommaire

- Définition et fonctionnement du régime d’imposition micro-foncier

- Plafond du régime d’imposition micro-foncier en 2024

- Taux d’imposition du micro-foncier et abattement de 30 %

- Calcul du micro-foncier

- Déclaration du micro-foncier

- Régime d’imposition micro-foncier ou régime réel ?

- Pinel et micro-foncier

- SCPI et micro-foncier

Définition et fonctionnement du régime d’imposition micro-foncier

L’imposition sous le régime micro-foncier est codifiée à l’article 32 du Code Général des Impôts (CGI) et s’adresse principalement aux petits propriétaires fonciers :

« 1. Par dérogation aux dispositions de l’article 31, lorsque le montant du revenu brut annuel défini aux articles 29 et 30 n’excède pas 15 000 €, le revenu imposable correspondant est fixé à une somme égale au montant de ce revenu brut diminué d’un abattement de 30 %. »

Le micro-foncier constitue un régime simplifié d’imposition qui permet au contribuable de déclarer ses revenus fonciers. Ces revenus bénéficient d’un abattement calculé sur le montant des recettes brutes avant de supporter l’impôt sur le revenu.

Les revenus fonciers sont également assujettis aux prélèvements sociaux au taux de 17,2 %.

Le régime micro-foncier nécessite que les locaux soient loués nus.

La location nue ne concerne pas uniquement les locaux d’habitation. En effet, le régime micro-foncier porte également sur les terrains, les parkings, les caves et les autres locaux d’activité non meublés.

Le micro-foncier se distingue de la location meublée (régimes LMNP ou LMP). La location meublée ne relève pas des revenus fonciers, mais des Bénéfices Industriels et Commerciaux (BIC). Pour en savoir plus sur ces deux régimes, vous pouvez consulter l’article expliquant leurs différences.

Recevez en exclusivité le prochain article sur le micro-foncier !

Plafond du régime d’imposition micro-foncier en 2024

Quel seuil dois-je respecter pour bénéficier du régime micro-foncier ?

L’article 32 du CGI prévoit que le revenu brut foncier annuel ne doit pas dépasser le seuil de 15 000 euros.

Notez que ce seuil de 15 000 euros tient compte des revenus perçues en direct ou par l’intermédiaire d’une société de personne (SCI à l’IR notamment).

Par exemple : si vous un investisseur génère 12 000 euros de revenus fonciers en direct et 4000 euros d’une SCI à l’IR, il dépasse le seuil du micro foncier (12 000 € + 4 000 € = 16 000 € donc > à 15 000 €).

Que se passe-t-il si je dépasse le plafond micro-foncier (15 000 euros) ?

En cas de dépassement du plafond de 15 000 euros, le régime réel d’imposition est applicable.

Conditions du Régime d’imposition

Le régime d’imposition micro-foncier nécessite deux conditions cumulatives :

- le respect du seuil maximal de revenus fonciers de 15 000 euros

- des revenus qui ne sont pas issus de locations bénéficiant de régimes spéciaux

Cette dernière condition exclut donc les régimes de faveur en matière immobilière (monuments historiques et assimilés, dispositif ancien Malraux, dispositifs Périssol, Besson neuf, Robien recentré, Borloo neuf…).

Taux d’imposition du micro-foncier et abattement de 30 %

Le montant de l’abattement forfaitaire auquel le régime micro-foncier donne droit s’élève à 30 % des revenus fonciers.

Le taux d’imposition en micro-foncier est donc de 70 % des revenus fonciers (100 % – 30 %). L’objectif de l’abattement de 30 % consiste à prendre en considération les charges relatives à l’investissement locatif.

Vous ne devez pas confondre l’abattement du régime micro-foncier avec celui du régime micro-BIC (location meublée) qui est de 50 % des recettes générées (attention cet abattement passe à 30 % depuis le vote de la loi de finances pour 2024).

Calcul du micro-foncier

Le calcul du micro-foncier implique deux étapes :

- déterminer le revenu foncier brut (il ne s’agit pas de prendre les seuls loyers)

- appliquer l’abattement de 30 % sur ce revenu

La détermination du revenu foncier brut = loyers encaissés – charges du locataire + quote-part du propriétaire dans les charges locatives + subventions et indemnités.

Exemple de calcul

Prenons un exemple : un propriétaire réalise 10 000 euros de revenus fonciers. L’abattement de 30 % s’applique sur ces revenus soit :

- étape 1 : 10 000 € X 30 % = 3 000 euros d’abattement

- étape 2 : 10 000 € (revenus fonciers) – 3 000 € (abattement de 30 %) = 7 000 euros de revenus imposables

Ces revenus fonciers, après abattement, s’ajoutent aux autres catégories de revenus (traitements et salaires, revenus de capitaux mobiliers, BIC, BNC, BA …). Le propriétaire supporte ensuite l’impôt sur le revenu en fonction de son taux marginal d’imposition. Il doit également acquitter les prélèvements sociaux au taux de 17,2 %.

A savoir : le micro-foncier ne permet pas d’être en situation de déficit foncier. En effet les revenus fonciers ne pourront supporter qu’un abattement de 30 %. Ils seront donc systématiquement bénéficiaires.

Déclaration du micro-foncier

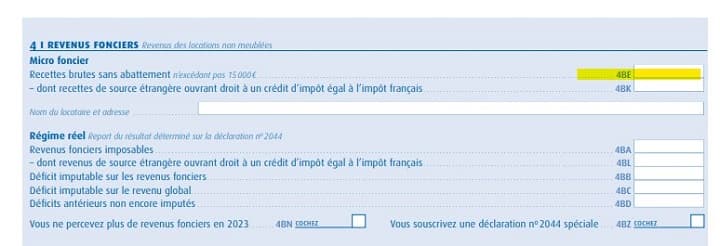

Le régime micro-foncier nécessite de déclarer les revenus fonciers directement sur la déclaration de revenus n°2042 en case 4BE.

En cela, ce régime s’illustre également par sa simplicité de déclaration, par opposition au régime réel notamment. En effet, ce dernier implique de compléter une déclaration n°2044 ou 2044 spéciale, puis de reporter le résultat, bénéfice ou déficit, sur la déclaration n°2042 (case 4BA ou 4BC).

Important ! En micro-foncier vous ne devez pas déclarer les revenus nets (après abattement de 30 %). En effet, l’abattement est automatiquement appliqué par l’administration fiscale.

Vous devez donc reporter sur votre déclaration les revenus fonciers bruts.

Régime d’imposition micro-foncier ou régime réel ?

Le régime réel s’applique lorsque l’une ou l’autre des conditions suivantes est remplie :

- lorsque le seuil du micro-foncier de 15 000 euros est franchi

- en cas d’application de régimes fonciers spéciaux

- sur option (irrévocable pendant trois ans)

Contrairement au micro-foncier, le régime réel nécessite de faire la différence entre les recettes et les frais et charges déductibles pour déterminer le revenu foncier imposable.

Les frais et charges déductibles peuvent être :

- frais d’administration et de gestion

- primes d’assurance

- certaines dépenses de travaux

- impôts attachés à la propriété

- provisions pour charges de copropriété

- intérêts d’emprunt

Le régime réel peut donc donner lieu à une situation de bénéfice ou de déficit. Dans ce dernier cas, le déficit foncier est imputable sur le revenu brut global de l’année dans la limite de 10 700 euros.

La fraction excédentaire est reportée sur les 10 années suivantes.

***

Vaut-il mieux rester en micro-foncier ou opter pour le régime réel ?

Ce choix est intimement lié à votre situation fiscale personnelle.

En effet, le régime micro-foncier ne conviendra pas si les charges sont supérieures à la valeur de l’abattement de 30 %. De surcroît, le régime micro-foncier ne permet pas d’être en situation de déficit.

Dans ce cas, il vaut donc mieux opter pour le régime réel.

Attention ! L’étude doit être faite sur trois ans (option pour le régime réel irrévocable pendant 3 ans)

En revanche, si l’abattement de 30 % est plus important que la valeur des frais et charges déductibles au régime réel, le régime micro-foncier est plus avantageux.

Par ailleurs, les modalités déclaratives du micro-foncier sont plus simples que celles du régime réel.

Pinel et micro-foncier

Les revenus générés par la location d’un bien sous le dispositif « Pinel » constituent des revenus fonciers imposables selon les modalités du micro-foncier ou du régime réel.

En effet, le logement doit être loué vide comme habitation principale ce qui le place dans la catégorie des locations nues.

Vous devez ici bien distinguer le bénéfice de la réduction d’impôt que permet l’investissement en Pinel de l’imposition des revenus fonciers. Autrement dit, ce n’est pas parce que vous bénéficiez d’une réduction d’impôt que les revenus fonciers ne sont pas imposés.

SCPI et micro-foncier

Les revenus des société civiles de placement immobilier (SCPI) peuvent être déclarés sous le régime micro-foncier en complétant le case 4BA de la déclaration de revenus n°2042.

L’application du micro-foncier pour la SCPI est soumise à l’une ou l’autre de ces conditions :

- revenus fonciers inférieurs à 15 000 euros

- percevoir des revenus d’un bien immobilier détenu en direct (non soumis à régime de faveur)

- pas de biens immobiliers ou de parts de SCPI soumis à un régime spécial

Si l’une ou l’autre de ces conditions n’est pas remplie, les revenus fonciers de la SCPI sont imposés au régime réel.

***

Pour conclure, le régime micro-foncier est donc un régime avantageux pour les propriétaires qui ont peu de charges et qui souhaitent déclarer simplement leurs revenus.

Toutefois, si les charges sont importantes (supérieures à 30 % de vos revenus) le régime réel sera préférable. Ce dernier permet de bénéficier d’un déficit imputable sur le revenu global.