En 2024, la fiscalité de la location meublée (LMNP) a connu un changement majeur avec la réduction des taux de l’abattement forfaitaire sur les recettes locatives de 71 % et 50 % à 30 %.

En effet, la réforme issue de la loi de finances pour 2024 a diminué l’intérêt fiscal de la location meublée au régime micro-BIC. Toutefois, la fiscalité du loueur meublé non professionnel offre encore de nombreux avantages si vous en respectez les conditions.

Dans cet article, nous procèderons au décryptage de la fiscalité de la LMNP en 2024. Définition, conditions et régimes d’impositions de la location meublée non professionnelle : découvrez les principaux aspects de la fiscalité en matière de LMNP pour investir sereinement.

Bonne lecture.

prochainement

LES fiches de déclaration 2026

les Fiches de déclaration 2026

Par un ancien Inspecteur des impôts

Revenus fonciers, frais réels, LMNP, plus-values, IFI… Déclarez sans erreurs.

Évitez un redressement fiscal.

Pas de spam. Désinscription en un clic.

Sommaire

Définition et conditions de la LMNP

Que signifie la LMNP ?

Que faut-il comprendre par l’acronyme LMNP ? Il s’agit de l’activité de location meublée non professionnelle qui a été créée en 1949.

Concrètement, ce statut permet à un propriétaire bailleur d’investir dans l’immobilier locatif en louant son bien meublé tout en profitant d’une fiscalité avantageuse.

La location meublée non professionnelle s’oppose donc à la location nue (le fait de louer son logement sans meubles). De plus, contrairement à la location meublée professionnelle, avec la LMNP, le loueur n’a pas le statut de professionnel. L’objectif consiste donc davantage pour un particulier à compléter ses revenus plutôt qu’à en faire son activité principale.

Notez également que l’investissement en LMNP permet aussi bien d’investir dans des logements neufs qu’anciens.

Recevez en exclusivité le prochain article sur la LMNP !

Les conditions de la LMNP

Les conditions de la LMNP concernent à la fois le propriétaire des biens (le bailleur), les biens et les revenus locatifs générés par leur location ( 2° du IV de l’article 155 du Code Général des Impôts – CGI).

Les conditions relatives au bailleur

Dans les 15 jours suivant le début de son activité, le bailleur doit déclarer la création de son activité auprès de son centre des formalités des entreprises (CFE) en complétant un formulaire p0i.

Cette démarche lui permet d’obtenir un numéro SIRET et ainsi de faire connaître son activité auprès de l’administration fiscale.

Par ailleurs, il est tout à fait possible d’exerce l’activité de LMNP en indivision. Il faut pour cela compléter un formulaire FCM (anciennement FCMB) en lieu et place du p0i.

Les conditions portant sur les biens loués

L’administration définit la location meublée comme celle réservée « aux locaux comportant tous les éléments mobiliers indispensables à une occupation normale par le locataire. »

Concrètement, le bénéfice du statut de LMNP nécessite que le bien comprenne le mobilier suivant :

- « Literie avec couette ou couverture

- Volets ou rideaux dans les chambres

- Plaques de cuisson

- Four ou four à micro-onde

- Réfrigérateur

- Congélateur ou compartiment à congélation du réfrigérateur d’une température maximale de -6°

- Vaisselle en nombre suffisant pour que les occupants puissent prendre les repas

- Ustensiles de cuisine

- Table

- Sièges

- Étagères de rangement

- Luminaires

- Matériel d’entretien ménager adapté aux caractéristiques du logement (aspirateur s’il y a de la moquette, balai et serpillière pour du carrelage…) »

En cas de non-respect de cette condition, l’administration fiscale ou l’autorité judiciaire peut requalifier la location comme nue.

Les conditions portant sur les revenus locatifs : seuil de la LMNP 2024

Vous l’avez compris, la location meublée non professionnelle se distingue de la location meublée professionnelle. Le bénéfice du statut de LMNP nécessite la réunion de deux conditions :

- Des recettes locatives qui n’excèdent pas 23 000 €

- Et qui ne représentent pas plus de 50 % des revenus professionnels du foyer fiscal

Ces deux conditions sont cumulatives. En cas de dépassement des seuils ci-dessus, le loueur meublé non professionnel devient un loueur professionnel.

***

Résumons les conditions de la LMNP :

- Déclaration de votre activité dans les 15 jours de son commencement

- Bien loué meublé

- Loyers perçus inférieurs à 23 000 euros

- Et inférieurs à 50% du total des revenus de votre foyer fiscal.

SCI et LMNP

Est-ce qu’une SCI peut faire de la LMNP ? Une SCI ne peut pas se livrer à l’activité de LMNP.

En effet, la SCI est une société civile immobilière, définie par les dispositions de l’article 1845 du Code civil : « Ont le caractère civil toutes les sociétés auxquelles la loi n’attribue pas un autre caractère à raison de leur forme, de leur nature, ou de leur objet. »

Cela implique deux éléments :

- La SCI ne peut se livrer à une activité commerciale par nature résultant des Bénéfices Industriels et Commerciaux telle que la LMNP ou la LMP

- le 2° de l’article 206 du CGI oblige la SCI qui se livre à une activité de location meublée à adopter l’impôt sur les sociétés, dès lors il serait impossible d’imputer un déficit LMNP sur les revenus

C’est d’ailleurs la position retenue par l’administration fiscale : « La location meublée est une activité commerciale par nature. Si votre SCI fait de la location meublée, elle est soumise à l’impôt sur les sociétés sur les loyers encaissés, déduction faite des charges liées à cette activité, comme toute société commerciale »

Fiscalité de la location meublée en 2024 (LMNP)

L’imposition du loueur meublé non professionnel implique pour le bailleur de déclarer l’ensemble des revenus issus de la location.

Les revenus de la LMNP constituent des bénéfices industriels et commerciaux (BIC) qui peuvent être imposés selon deux régimes d’imposition : le micro-BIC ou le régime réel.

Le choix du régime est libre tant que les recettes n’excèdent pas 15 000 euros, depuis la réforme de la location meublé (loi de finance pour 2024).

En effet, le franchissement du seuil entraîne l’application du régime réel.

Le micro-BIC

En cas d’option pour le micro-BIC, les revenus provenant de la LMNP bénéficieront d’un abattement forfaitaire de 30 % (meublé classique et meublé de tourisme) avant de supporter l’impôt sur le revenu. Il n’est donc pas possible de déduire les frais et charges puisque le micro-BIC permet déjà de bénéficier de l’abattement de 30 %.

Dans le cadre du régime micro-BIC il n’y a pas à compléter de déclaration de résultat n°2031. Il suffit de remplir la déclaration n°2042 C Pro avec le montant des recettes.

Réforme de la fiscalité de la location meublée non professionnel en 2024

La loi de finances pour 2024 a remis en cause les précédents abattements de 50 % (LMNP classique) et 71 % (meublé de tourisme classé). Ce changement ne sera toutefois effectif qu’en 2025 (revenus 2024).

Pour la déclaration souscrite en 2025 (revenus 2024), l’abattement de 71 % pour les locations de meublés de tourisme est réduit à 30 % comme pour les meublés classiques avec un plafond de 15 000 euros. Il est toutefois de 51 % pour les locations de meublés de tourisme situés en zone rurale.

Le régime réel

L’option pour le régime réel ou l’application automatique de ce régime permet de déduire vos frais et charges des revenus (amortissement des biens immobiliers, travaux, taxe foncière, frais de gestion…).

Le bénéficiaire du régime réel doit compléter une déclaration de résultat n°2031 et le bénéfice ou déficit est ensuite soumis à l’impôt sur le revenu.

À savoir : l’option pour le régime réel ne peut être révoquée avant trois ans !

En pratique, le régime réel pour la LMNP est souvent avantageux.

En effet, parmi les nombreuses charges déductibles, le régime réel offre la possibilité d’amortir une partie de la valeur du bien acquis ce qui diminue de fait le résultat imposable.

Par ailleurs, si le montant des frais et charges excède celui des recettes, cela constitue un déficit reportable sur les 10 années suivantes.

Les charges déductibles en LMNP

Comme vu précédemment, la déduction des charges en matière de LMNP n’est possible que dans le cadre du régime réel. Pour mémoire, le micro-BIC se traduit uniquement par un abattement de 50 % des recettes avant calcul de l’impôt.

Quelles sont les charges déductibles ? Il n’existe pas de liste exhaustive des charges déductibles.

En effet, pour êtres admises en déduction du résultat réalisé par votre activité LMNP, les dépenses doivent être :

- engagées dans l’intérêt de l’activité

- effectives et justifiées

- comprises dans l’année d’exercice

- et ne pas être légalement exclues.

Voici une liste non exhaustive des charges déductibles en LMNP : la taxe foncière, la CFE, une partie des charges de copropriété, les petites dépenses d’entretien et de réparation, les intérêts d’emprunt et les frais de dossier, une partie des « frais de notaire », les assurances (PNO, GLI), les honoraires d’agence, certaines charges amortissables, l’eau, l’électricité, le téléphone, internet …

Les amortissements en LMNP

Les amortissements permettent de constater la dépréciation de votre bien immobilier à un instant T. Cela se traduit par une charge déductible du résultat.

En matière de LMNP, l’amortissement consiste à appliquer un taux compris entre 2,5 à 4% sur la valeur du bien immobilier hors terrain (ce dernier n’est pas amortissable).

L’amortissement est pratiqué sur une durée comprise entre 25 et 40 ans. Notez que les travaux réalisés sur le bien immobilier son également amortissables dès lors qu’ils excèdent 600 euros.

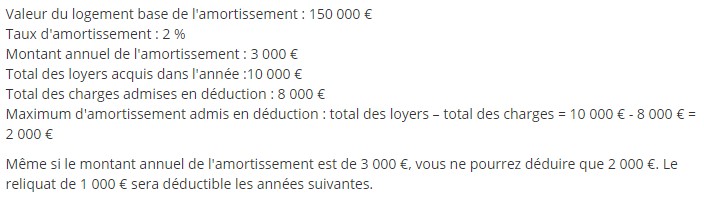

Voici un exemple de calcul de l’amortissement en LMNP :

Les prélèvement sociaux

Les recettes générées en LMNP entraînent le paiement des prélèvements sociaux sur les revenus du patrimoine au taux de 17,2 %.

Ils sont composés de la Contribution sociale généralisée (CSG) au taux de 9,20 %, la Contribution au remboursement de la dette sociale (CRDS) au taux de 0,5 % et du prélèvement de solidarité au taux de 7,5 %.

Attention, vous ne devez pas confondre les prélèvement sociaux et les « cotisations sociales ». Ces dernière sont uniquement dues en matière de location meublée professionnelle (LMP).

La cotisation foncière des entreprises (CFE)

Peu importe le choix du régime d’imposition (réel ou micro-BIC), la LMNP entraîne en principe le paiement de la cotisation foncière des entreprises (CFE). En effet, il s’agit par nature d’une activité commerciale qui implique donc le paiement de cette cotisation.

Toutefois, il existe certaines exonérations de CFE pour la LMNP. C’est le cas lorsque que les recettes n’excèdent pas 5 000 euros ou en cas de location occasionnelle d’une partie de l’habitation personnelle.

TVA et LMNP

Par principe, la location meublée à usage d’habitation est exonérée de TVA en vertu de l’article 261-D-4° du CGI.

Toutefois, sont imposables les prestations rendues en matière d’hôtellerie ou parahôtellerie sous réserve de fournir au moins trois des prestations suivantes :

- petit déjeuner ;

- nettoyage régulier des locaux ;

- fourniture de linge de maison ;

- réception de la clientèle.

Et les plus-values ?

En matière de LMNP, les plus-values de cession relèvent du régime des plus-values immobilières des particuliers.

Cela entraîne donc une imposition de la plus-value à l’impôt sur le revenu au taux de 19 % et l’application de prélèvement sociaux au taux de 17,2 %.

Notez cependant qu’au bout d’un certain nombre d’années, des abattements pour durée de détention viennent en déduction du montant de la plus-value.

La plus-value bénéficie de l’exonération d’impôt sur le revenu à l’issue de 22 années de détention du bien et de prélèvements sociaux après 30 années.

Que retenir de la fiscalité de la LMNP en 2024 ?

La LMNP présente donc une fiscalité avantageuse qui se démarque notamment de la location nue.

En effet, en dépit de la réforme de la loi de finances 2024, le régime micro-BIC offre la possibilité de bénéficier d’un abattement de 30 % sur vos recettes locatives.

Par ailleurs, l’option pour le régime réel, permet de déduire une grande diversité de charges et d’amortir pour partie le bien immobilier. Cela peut se traduire par un déficit reportable sur les revenus de même nature des 10 années suivantes.

Le régime LMNP présente donc une fiscalité permettant d’investir dans l’immobilier tout en défiscalisant.

FAQ – Fiscalité de la location meublée en 2024

Quelle est la fiscalité d’un LMNP ?

La fiscalité d’un LMNP correspond à la fiscalité d’un bien loué en location meublée non professionnelle. Elle permet de bénéficier d’un abattement de 30 % sur vos recettes locatives (51 % pour les meublés de tourisme classés situés en zone rurale).

Comment calculer ses impôts en LMNP ?

Le calcul de l’impôt en LMNP nécessite d’appliquer l’abattement 30 % sur les recettes locatives. Ces dernières s’ajoutent ensuite aux autres revenus avant de supporter l’impôt sur le revenu.

Quels sont les inconvénients du LMNP ?

Les inconvénients d’une location en LMNP sont principalement :

- une durée de location moins longue qu’en location nue

- la nécessité de meubler l’appartement

- des biens plus onéreux à l’achat

Quel avantage fiscal en LMNP ?

Le principal avantage fiscal de la location en LMNP par rapport au régime réel des revenus fonciers réside dans la possibilité d’amortir le bien immobilier.

Clair, complet et à jour des dernières dispositions.