Vous souhaitez tout savoir sur le Pinel optimisé au déficit foncier en 2024? Voici un article spécialement consacré à ce régime.

Définition, report, modalités de calcul, déclaration, travaux et charges imputables … Une multitude de points sont abordés pour vous aider à comprendre l’ensemble des règles en matière de déficit foncier.

Bonne lecture.

Vous payez trop d'impôts ?

Vous payez trop d'impôts ?

Téléchargez bientôt un Ebook avec les solutions pour réduire vos impôts !

Sommaire

Déficit foncier : définition et conditions

Qu’est-ce que le déficit foncier ?

Le déficit foncier correspond à la situation du propriétaire d’un bien immobilier dont les recettes locatives sont inférieures à ses charges déductibles.

Pour synthétiser : recettes < charges = déficit.

Il s’oppose donc au bénéfice qui se manifeste par des recettes plus importances que les charges.

Le déficit foncier permet au contribuable de réduire son impôt sur le revenu dans la mesure où il peut le déduire de son revenu global, dans une certaine limite.

Conditions

Le déficit foncier est soumis à trois conditions cumulatives :

- location nue à usage d’habitation

- relevant du régime réel d’imposition

- le bien immobilier doit être loué nu jusqu’à la 3ème année suivant celle de l’imputation

Important : le déficit foncier nécessite l’application du régime réel ce qui exclut donc le régime micro-foncier.

En effet, dans ce dernier cas, les revenus fonciers supportent un abattement forfaitaire de 30 % ce qui ne permet donc pas d’être en déficit.

Recevez en exclusivité le prochain article sur le déficit foncier !

Pinel optimisé au déficit foncier

Qu’est-ce-que le Pinel optimisé au déficit foncier ?

Le Pinel optimisé au déficit foncier permet de cumuler l’investissement Pinel et le déficit foncier. Ce montage porte le nom « d’investissement Pinel optimisé au déficit foncier ».

Attention sous le terme usuel « Pinel » se cache en réalité l’appellation « Denormandie ancien ».

Toutefois, il s’agit en réalité d’une extension du Pinel aux investissements dans l’ancien avec travaux.

Concrètement, l’achat en vue de la location d’un logement à rénover dans un quartier ancien dégradé permet de bénéficier d’une réduction d’impôt au taux compris entre 12 % et 21 % en 2023, selon la durée d’engagement (6, 9 ou 12 ans).

Plusieurs conditions sont nécessaires pour l’application du dispositif Denormandie ancien, portant sur les caractéristiques du logement et les travaux éligibles. Ces derniers doivent représenter au moins 25 % du coût total de l’opération

Pourquoi réaliser un Pinel optimisé au déficit foncier ?

L’avantage du Pinel optimisé au déficit foncier réside dans le fait que l’investisseur peut cumuler le bénéfice des deux régimes : le Pinel et le déficit foncier.

Dès lors, une partie des travaux réalisés bénéficieront de la réduction d’impôt prévue par le Pinel tandis que l’autre partie donnera lieu à un déficit foncier.

le Pinel optimisé au déficit foncier combine donc deux avantages fiscaux pour un seul investissement.

Comment réaliser un Pinel optimisé au déficit foncier ?

Il faut procéder à un investissement dont les travaux d’amélioration et de transformation permettent à la fois de bénéficier de la réduction d’impôt du Pinel et de constituer un déficit foncier imputable sur le revenu global.

Pour résumer, les travaux permettent de réduire l’impôt sur le revenu en :

- bénéficiant de la réduction d’impôt du dispositif Pinel

- réduisant votre revenu global au moyen du déficit foncier

Pour un en savoir plus sur le dispositif Pinel, vous pouvez consulter cet article.

Déficit foncier 2024 : imputation, report, déduction, calcul et déclaration

Limite d’imputation et report du déficit foncier

Limite d’imputation de 10 700 euros

Le déficit foncier de l’année N est imputable sur le revenu global de cette année dans la limite de 10 700 euros. Concrètement, cela signifie qu’il vient diminuer votre revenu global pour un montant maximum de 10 700 euros.

A savoir : le revenu global est constitué de la somme des revenus que vous avez perçus (salaires, pensions de retraite, dividendes, BIC, BNC, BA…)

Cette limite de 10 700 euros concerne l’ensemble des membres d’un même foyer fiscal (il ne peut y avoir deux déficits pour un seul et même foyer fiscal).

Limites spéciales

La limite d’imputation du déficit foncier est portée à 15 300 euros s’il porte sur un immeuble relevant des déductions « Cosse » ou « Périssol ».

De même, cette limite est réhaussée à 21 400 euros par an pour les travaux de rénovation d’une passoire thermique. Cela concerne les travaux permettant de passer d’une classe énergétique E, F ou G à A, B, C ou D.

Report du déficit foncier

Les règles de report du déficit foncier varient selon les cas :

- si le déficit est supérieur à la limite de 10 700 euros, la fraction excédentaire est reportable sur les revenus fonciers des 10 années suivantes

- si le revenu global ne suffit pas à absorber le déficit, l’excédant de déficit est reportable sur le revenu global des 6 années suivantes

Déficit foncier : charges et travaux déductibles

Pour prétendre à un déficit foncier, il faut déduire les charges suivantes de ses revenus fonciers :

- frais de gestion et d’administration (syndic, agence immobilière)

- primes d’assurance

- dépenses de réparation ou d’entretien

- dépenses d’amélioration

- provisions pour charges de copropriété

- certains impôts portant sur l’immeuble (exemple : taxe foncière)

- intérêts d’emprunts

- indemnité d’éviction et de relogement

Notez toutefois que cette liste prévue par le I de l’article 31 du Code Général des Impôts (CGI) n’est pas limitative.

En effet, l’article 13 du CGI prévoit un principe général de déduction des « dépenses effectuées en vue de l’acquisition et de la conservation du revenu. »

Les travaux déductibles

En matière de déficit foncier le propriétaire peut déduire les travaux :

- d’entretien et de réparation : « travaux ayant pour objet de maintenir ou de remettre un immeuble en bon état et d’en permettre un usage normal, conforme à sa destination, sans en modifier la consistance, l’agencement ou l’équipement initial. »

- d’amélioration : apporter un confort nouveau à un logement (ascenseur, chauffage central, salle d’eau …)

En revanche, les travaux de construction, reconstruction et d’agrandissement ne sont jamais déductibles, exemple : démolition (en totalité ou partiellement) d’un immeuble pour le reconstruire, démolition et agrandissement de la partie habitable, création d’une habitation dans des combles ou un garage…

Attention ! Les travaux d’entretien et de réparation qui sont indissociables des travaux de construction, reconstruction et d’agrandissement ne sont pas déductibles.

Calcul du déficit foncier

Le calcul visant à déterminer le déficit foncier puis à l’imputer sur le revenu global nécessite de respecter les étapes suivantes :

- déterminer le déficit foncier : recettes locatives – charges d’intérêt (uniquement imputables sur vos revenus fonciers pas sur le revenu global) – autres charges

- En cas de déficit net : imputer la fraction correspondant aux « autres charges » sur son revenu global dans la limite de 10 700 euros (ou davantage si régimes spéciaux).

Prenons un exemple pour illustrer.

Exemple de calcul d’imputation du déficit foncier

Un contribuable à 3000 euros de revenus fonciers et 15 000 euros de charges (4 000 € d’intérêts d’emprunt + 11 000 € d’autres charges).

Le calcul du déficit est le suivant :

- détermination du déficit foncier :

3 000 € – 4 000 € d’intérêts d’emprunt – 11 000 € d’autres charges = ‑ 12 000 € (12 000 € de déficit foncier) - imputation en priorité des intérêts d’emprunt des revenus fonciers :

3 000 € – 4 000 € = ‑ 1000 € (1000 € d’intérêts d’emprunts reportables sur les revenus fonciers des 10 années suivantes) - imputation des 11 000 euros d’autres charges sur le revenu global :

10 700 € – 11 000 € = ‑ 300 € (300 euros de déficit foncier reportable sur les revenus fonciers des 10 années suivantes)

Le déficit reportable sur les années suivantes est donc de 1 300 euros (1 000 € d’intérêts d’emprunts + 300 € d’autres charges).

Déclaration du déficit foncier

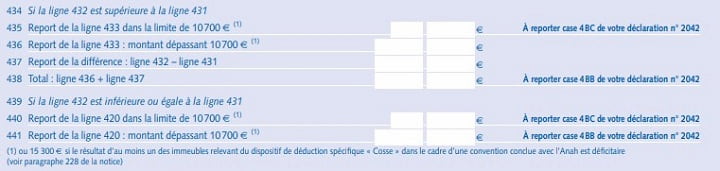

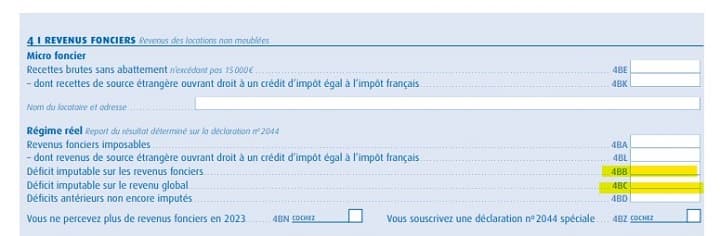

La déclaration du déficit foncier s’effectue sur le formulaire n°2044. Gardez à l’esprit que le déficit est constitué par la différence entre les revenus fonciers et les charges déductibles. Il convient donc de les renseigner sur la 2044.

Il faut ensuite reporter le déficit foncier sur la déclaration de revenus n°2042 en case 4BC.

Si le déficit foncier excède la limite (10 700 €, 15 300 € ou 21 400 €), le report s’effectue en case 4BB de la déclaration n°2042.

***

Que retenir ?

Le déficit foncier permet, dans une certaine limite, de déduire de nombreuses charges de son revenu global et ainsi de défiscaliser en réduisant son impôt sur le revenu !

Le Pinel optimisé au déficit foncier permet de cumuler deux avantages fiscaux pour l’investisseur qui réalise certains travaux d’amélioration et de transformation.

FAQ – Déficit foncier 2024

Le Pinel optimisé au déficit foncier constitue un régime particulièrement avantageux pour l’investisseur qui réalise des travaux. Voici quelques questions courantes autour du déficit foncier.

Une SCI peut-elle bénéficier du déficit foncier ?

La Société Civile Immobilière (SCI) permet de bénéficier des avantages du déficit foncier. Pour cela la SCI doit être soumise à l’impôt sur le revenu (transparence fiscale) et relever du régime réel d’imposition. Pour mémoire, le micro-foncier ne permet pas d’être en déficit !

Peut-on concilier LMNP et déficit foncier ?

La location meublée non professionnelle et le déficit foncier sont deux régimes distincts :

- Le déficit foncier relève du régime réel des revenus fonciers

- La location meublée LMNP entre dans la catégorie des Bénéfices Industriels et Commerciaux (BIC)

Il n’est donc pas possible de générer de déficit foncier en LMNP. Toutefois, la LMNP offre la possibilité de déduire un déficit de ces mêmes revenus dès lors que le loueur meublé relève du régime réel des BIC.

Pour en savoir plus, consultez cet article.